Система межбанковских сообщений SWIFTСтраница 4

Несмотря на то, что S.W.I.F.T. долго соблюдала «чистоту рядов», опясаясь, что прием небанковских финансовых организаций может нанести вред интересам Членов компании, в июне 1987 года она допустила к использованию своих специальных услуг другие финансовые организации, к которым в настоящее время относятся дилерские и брокерские компании, биржи и т.п. Эти компании относятся к категории - Участники и также, как и Субчлены, не обладают долями в капитале компании со всеми вытекающими отсюда последствиями.

Для каждой категории компаний, претендующих на вступление в S.W.I.F.T. в качестве Участника, Общее собрание устанавливает специальные критерии, на соответствие которым рассматривается каждая из компаний, подавших заявление на вступление. При этом с каждой из компаний-Участников заключается отдельный договор, определяющий, какие услуги S.W.I.F.T. распространяются на нее.

S.W.I.F.T. как международная система.

Стандартизация форм финансовых сообщений.

Действующие в настоящее время электронные системы обработки банковских операций можно разделить на системы финансовых сообщений и системы расчетов. В рамках первых осуществляется только оперативная пересылка и хранение межбанковских документов. Функции вторых связаны непосредственно с выполнением взаимных требований и обязательств. К первой группе относятся S.W.I.F.T., Bank Wire (частная сеть банков США), ко второй - CHIPS (США), СHAPS (Англия) и др.

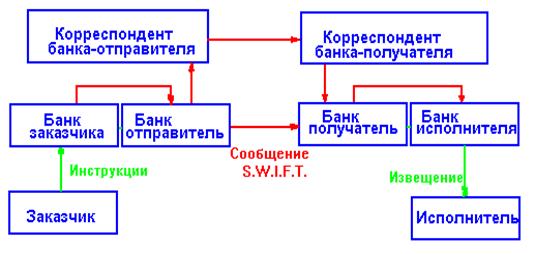

На рис.1 показаны пути движения сообщений и платежей с использованием S.W.I.F.T.

Рис.1

Задача создания системы обмена сообщениями о коммерческих и финансовых операциях потребовала тщательной разработки стандартов, и созданный в 1972 г. Международный комитет по стандартам (ISO), уже к 1980 г. разработал стандарты на типографии сообщения в следующих областях:

- движение платежей клиентов;

- межбанковское движение платежей;

- данные о торговле деньгами;

- выписки из текущих счетов банков за день, включая записи по кредитным и дебетовым счетам;

- продажа и оформление ценных бумаг;

- операции инкассирования и аккредитования;

- балансовый отчет об управлении наличными средствами для клиента;

- чек-авизо/блокирование счета;

- торговля благородными металлами;

- гарантии;

и др.

Стандартизация форм финансовых сообщений.

Несмотря на то, что S.W.I.F.T. использует существующие стандарты, значительная часть стандартов текстовых сообщений разработана специально для использования в системе S.W.I.F.T. Помимо их исходного назначения, стандарты на сообщения S.W.I.F.T. получают все большее распространение вне этой системы и становятся стандартами “де факто” для финансовых сообщений и транзакций, оказывая все большее влияние на банковское дело различных стран. Например, на базе стандартов S.W.I.F.T. некоторые страны разработали клиринговые системы (CHAPS в Англии, Sagritter во Франции и другие). Причем, S.W.I.F.T. не выполняет клиринговых функций, а передаваемые сообщения учитываются на счетах “лоро” и “ностро” точно так же, как при использовании традиционных платежных документов.

Принципы построения стандартизированных

форм

Все финансовые сообщения должны использовать стандартизированные формы. Сообщения всех типов построены по общему принципу. Они состоят из начальной части, в которую входят метка начала сообщения (Start of Message), заголовок (Header) и метка начала текста (Start of Text), текста сообщения (Text of Message) и окончания сообщения, в которое входит метка конца текста (End of Text), параметры (Trailer) и метка конца сообщения (End of Message).

Начальная часть и окончание образуют “конверт”, в котором пересылаются сообщения и который содержит информацию, важную для управления движением сообщения в сети.

Заголовок содержит одиннадцатизначный код-идентификатор получателя сообщения, код терминала отправителя, текущий пятизначный номер, выполняющий контрольную и защитную функции, и трехзначный код сообщения с двузначным кодом приоритета. В параметрах указываются код аутентификации и другие сообщения, например, предупреждение банка-получателя о задержке в передаче сообщения, предупреждение о возможности двойного платежа и т.п.